ブログ初心者

ブログ初心者投資信託って何?なんか難しそうで手が出せないんだよね。

管理人いち

管理人いち簡単に言うと、プロにお任せで少額から投資ができる仕組みだよ。初心者にピッタリなんだ。例えば100円からでも始められるよ。

ブログ初心者

ブログ初心者えっ、少額で?それなら詳しく知りたい!

管理人いち

管理人いちOK!じゃあ、基本から教えるね。

ブログ初心者

ブログ初心者そんなに少額から!?それなら興味あるかも。でも、正直どれを選べばいいのかわからなくなりそう……。

管理人いち

管理人いちそこが一番大事なポイント!じゃあ、このあと詳しく教えるから、まずは投資信託の基本をしっかり押さえていこうか!

投資を始めたいけれど、どこから手をつければ良いかわからないという初心者の方は多いのではないでしょうか?そんなあなたにおすすめしたいのが「投資信託」です。

投資信託は、専門家に運用を任せながらも比較的リスクを分散できる投資手段として、多くの投資家に利用されています。しかし具体的にどのような仕組みなのか、どう活用すれば良いのか、詳しく理解している人は少ないかもしれません。

この記事では「投資信託とは何か」、初心者が投資信託を選ぶ際のポイント、そして注意点についてわかりやすく解説します。

- 投資信託のメリットデメリット

- 初心者が投信信託を運用するポイント

投資信託とは?

投資信託とは、複数の投資家から集めたお金を一つの大きな資金としてまとめ、専門家(ファンドマネージャー)が株式や債券などに投資・運用する金融商品です。

投資家はその運用成果を、投資額に応じて分配される仕組みになっています。

投資信託の基本的な仕組み

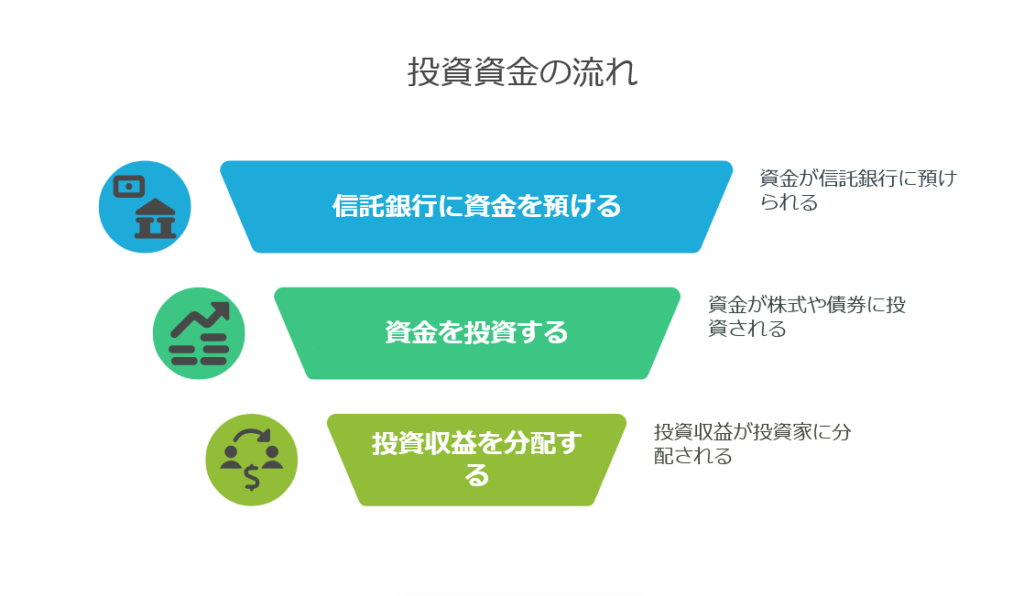

投資信託は、投資家、運用会社、信託銀行の3つの主体が関与して成り立っています。

- 投資家: 資金を提供し、運用成果を受け取る人

- 運用会社: 投資家から集めた資金を運用する専門家集団

- 信託銀行: 投資家から集めた資金を保管し、運用会社と投資家の間の仲介を行う

投資家から集められた資金は信託銀行に託され、運用会社がその資金を株式や債券などに投資します。そして、その運用成果が投資家に分配されるという流れになります。

投資信託がどのように機能するのか

- 資金の集まり: 投資家から集められたお金は、信託銀行に託されます。信託銀行は、この資金を安全に保管し、運用会社に託します。

- 運用のプロによる投資:運用会社は、預かった資金を株式、債券、不動産など、さまざまな金融商品に投資します。どの資産にどれくらいの割合で投資するかは、投資信託の種類や目標によって異なります。

- 運用成果の分配::運用によって得られた収益や発生した損失は、投資家全員に、投資額に応じて分配されます。

投資信託のメリット

投資信託には以下のようなメリットがあります。

- 少額から投資可能

- プロの運用

- 分散投資でリスク軽減

- 多様な投資対象

順に説明します。

少額から投資可能:誰でも気軽に資産形成

投資信託の大きな魅力の一つが、少額から投資を始められる点です。

100円単位から投資できる商品も多く、まとまった資金がなくても、手軽に資産形成をスタートできます。これは、特に若い世代や、これから資産形成を始めたい方にとって大きなメリットと言えるでしょう。

例えば、1万円から投資をスタートでき、集めたお金を何十、何百もの銘柄に分散して投資できるため、リスクを分散しやすいです。

プロの運用:専門家に任せられる安心感

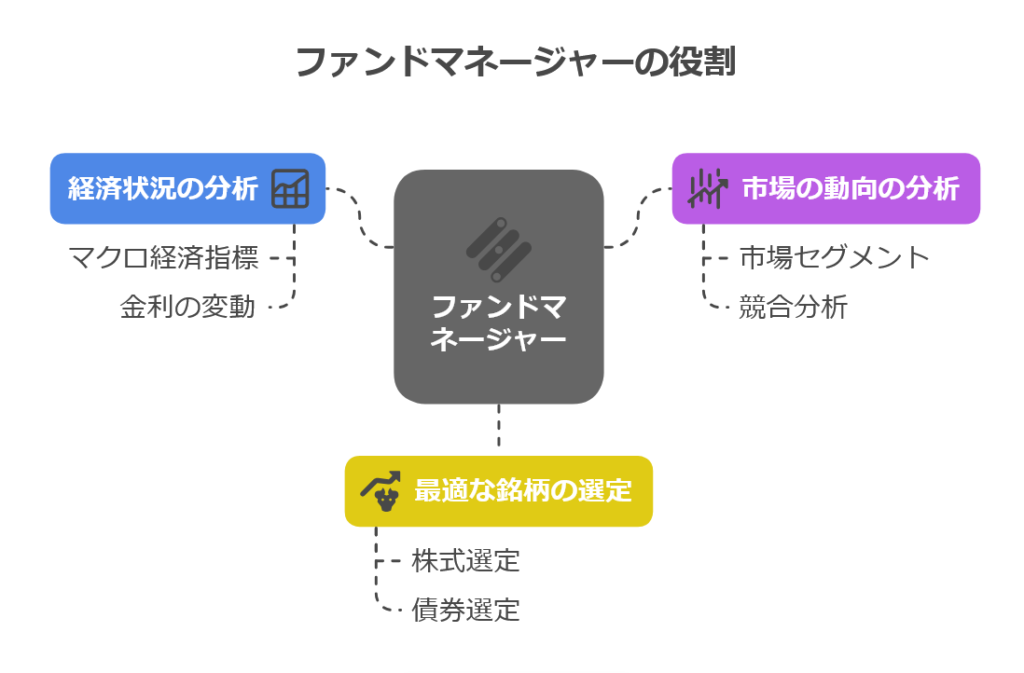

投資信託では、ファンドマネージャーという運用の専門家が資産を管理します。

経済状況や市場の動向を分析し、最適な銘柄を選んで運用を行うので、投資の知識や経験がなくても、プロの知見を活用して投資できるため、初心者でも安心して始められます。

分散投資でリスク軽減:卵をひとつに盛らない

投資信託は、通常、複数の企業の株式や債券に分散投資を行います。

これにより、特定の企業の業績が悪化しても、他の企業の好調で損失をカバーできる可能性が高まり、リスクを分散することができます。

多様な投資対象:ニーズに合わせて選べる

投資信託は、株式、債券、不動産など、様々な資産に投資する商品があります。

投資家のリスク許容度や、将来の目標に合わせて、最適な投資信託を選ぶことができます。

(投資信託の具体例)

- 株式型投資信託:株価の上昇による高いリターンが期待できますが、変動リスクも大きいです。

- 債券型投資信託:比較的安定した収益が期待できますが、株式型に比べてリターンは低めです。

- バランス型投資信託:株式と債券の両方に投資することで、リスクとリターンのバランスを取ることができます。

以上のように、投資信託は少額から始められプロの運用に任せられるなど、初心者でも始めやすい点がメリットです。しかし、元本保証がないことや、手数料がかかることなど、デメリットも理解しておきましょう。

次の章では投資信託のデメリットについて触れます。

投資信託のデメリットと注意点

投資信託は基本的に便利で魅力的な金融商品ですが、注意しなければならない点もいくつかあります。

- 手数料がかかる

- 運用成績が保証されない

- 資産の流動性

手数料がかかる:費用対効果を意識した選択を

投資信託には、様々な種類の手数料がかかります。

(投資信託の具体例)

- 販売手数料: 投資信託を購入する際に、販売会社に支払う手数料です。

- 信託報酬: 運用会社に支払う手数料で、毎年、運用資産額に応じて一定割合が差し引かれます。

- 信託財産留保額: 投資信託の経費を支払うために、信託財産から積み立てられる金額です。

これらの手数料は、投資信託の運用成績を直接的に左右します。手数料が高い投資信託を選ぶと、それだけ運用収益が減ってしまう可能性があるため、手数料の低い投資信託を選ぶことが重要です。

運用成績が保証されない:過去の実績は絶対ではない

投資信託の過去の運用成績は、将来の成績を保証するものではありません。市場環境は常に変化しており、過去の好成績を収めていた投資信託であっても、将来は必ずしも良い成績を収めるとは限りません。

想定されるリスクは以下のとおりですが、これらのリスクがいつ発生するかは、誰にもわかりません。よって投資をする際には、「絶対はない」という点を念頭におきつつ柔軟に運用することがとても重要です。

考えらえれるリスク

- 市場リスク:株式市場の暴落や金利変動など、市場全体の動きによって、投資信託の価値が大きく変動する可能性があります。

- 運用会社のリスク:運用会社の方針や人員変動によって運用成績が大きく変わる可能性があります。

資産の流動性:必要な時に売却できないリスク

投資信託は、株式のようにいつでも自由に売買できるわけではありません。

特に、規模が小さい投資信託や、特定の銘柄に集中投資している投資信託などは、流動性が低い場合があります。そのため、急に資金が必要になった際に、希望する価格で売却できない可能性があります。

流動性が低い投資信託の特徴

- 規模が小さい投資信託:運用資産規模が小さい投資信託は、売買注文が少ないため、希望の価格で売却できない可能性があります。

- 特定の銘柄に集中投資している投資信託:特定の企業や業界に集中投資している投資信託は、その企業や業界の業績に大きく左右されるため、流動性が低い場合があります。

投資信託には、少額から始められる、プロに運用を任せられるなど、多くのメリットがありますが、同時にこれらのデメリットも存在します。これらのデメリットを理解し、ご自身の投資目標やリスク許容度に合わせて、慎重に選ぶ必要があります。

初心者が投資信託を選ぶ際のポイント

前述の投資信託のメリット・デメリットを踏まえ、投資信託を選ぶ際には以下のポイントを押さえておくと良いです。

- 目的に合った投資信託を選ぶ

- 信託報酬の低いファンドを選ぶ

- 過去の運用成績を確認

目的に合った投資信託を選ぶ

投資信託を選ぶ上で最も重要なのは、ご自身の投資目標です。

自分の投資目的に合わせて、株式型や債券型、不動産型など、投資信託の種類を選びましょう。リスクを抑えたい場合は債券型、リターンを狙いたい場合は株式型の投資信託が適しています。

あなたの投資目的は?

- 短期的な目的:短期で資金が必要な場合は、元本保証型や低リスクの債券型がおすすめです。

- 長期的な資産形成:長期的に資産を増やしたい場合は、株式型やバランス型がおすすめです。株式型は、より高いリターンが期待できますが、変動リスクも大きくなります。

- 安定収入:定期的な配当収入を得たい場合は、高配当型の投資信託がおすすめです。

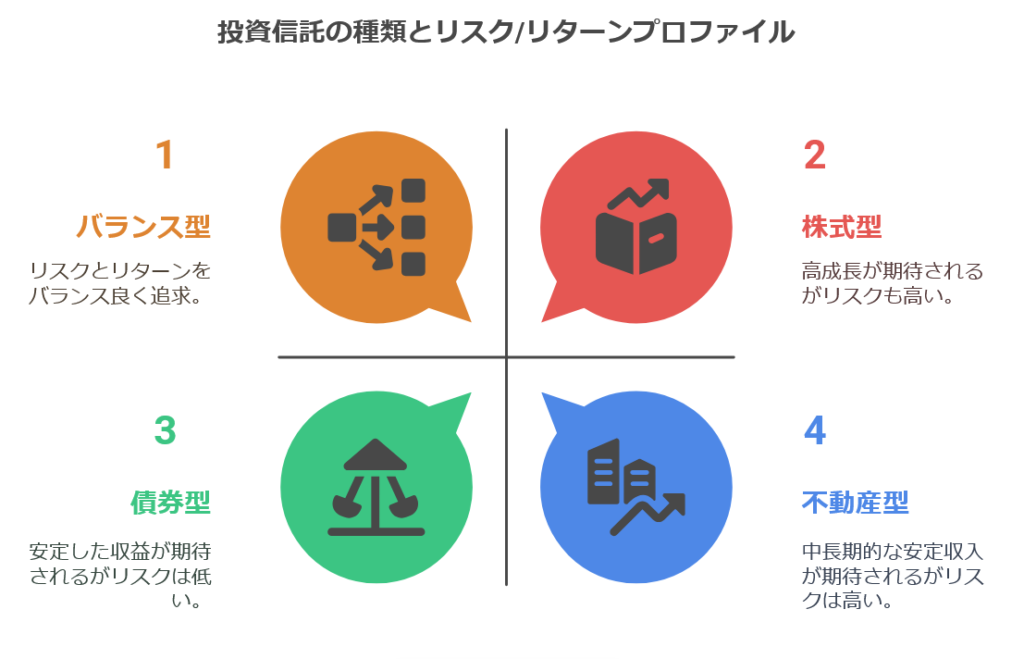

また投資目標に合わせて、以下のような種類の投資信託を選ぶことができます。

投資信託の種類

- バランス型:株式と債券の両方に投資する投資信託で、リスクとリターンをバランス良く追求できる。

- 株式型:株式に主に投資する投資信託で、高い成長が期待できるがリスクは高い。

- 債券型:債券に主に投資する投資信託で、安定した収益が期待できリスクは低い。

- 不動産型:不動産投資信託で、インフレヘッジや中長期的な安定収入が期待できるがリスク高い。

不動産型とは、投資家から集めたお金を不動産に投資し、賃貸収入や売却益を投資家に分配する「REIT(リート)」といわれるものになります。

信託報酬の低いファンドを選ぶ

信託報酬とは、投資信託の運用を委託する際に支払う費用です。信託報酬が高いと、それだけ運用成績から差し引かれる金額が増えてしまい、結果的に受け取れる収益が減ってしまいます。

ですので信託報酬が低いものを選ぶことで、コストを抑えつつ効率的に運用することができます。

- 運用コストの削減:信託報酬が低いほど、運用コストを抑えることができます。

- 長期的なリターンの向上:長期的に見ると、信託報酬の差は大きな差となって現れます。

- 手数料の比較:複数の投資信託の信託報酬を比較し、最も低いものを選ぶようにしましょう。

過去の運用成績を確認

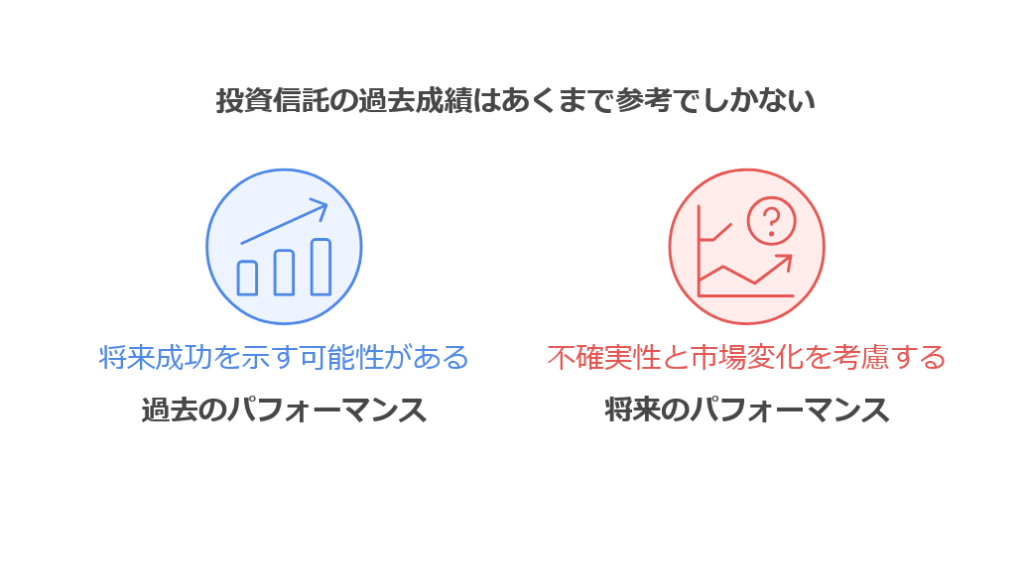

投資信託の運用成績が過去にどのようだったかも参考になります。

ただし過去の運用成績が良いからといって将来も必ず良い成績を収めるとは限りません。あくまで参考として活用しましょう。

- 長期的な視点で比較:短期的なパフォーマンスではなく、長期的な視点で比較することが重要です。

- ベンチマークとの比較:投資信託の運用成績を比較対象となる指数(ベンチマーク)と比較することで、その投資信託のパフォーマンスがどの程度なのかを評価できます。

- リスク調整後リターン:リスクの大きさを考慮した上で、どの程度のリターンを得られているかを示す指標です。

投資信託とは?初心者に向けて完全解説します:まとめ

投資信託は、初心者でも比較的手軽に始められる投資手段であり、分散投資によってリスクを抑えつつ、プロに運用を任せることができるという大きな魅力があります。しかし、手数料やリスク、流動性の問題などもあるため、選ぶ際には慎重に検討する必要があります。

ご自身の投資目標、リスク許容度、そして長期的な視点を持つことが重要です。目的に合った投資信託を選び、長期的に資産形成を目指しましょう。

これから投資を始める方にとって、投資信託は非常に有力な選択肢となります。少額からでも始められるので、まずは少しずつ投資を試してみてはいかがでしょうか?